在新冠疫情之后的市场风险评估中,关键问题不应是需求峰值,而应是投资峰值。上游投资不足将会再次推高油价,加剧油价动荡。

编译 | 子衿

几个月来,能源行业一直受到石油需求急剧下降、油价下跌所困扰。时隔9个月,油价终于再次站上了50美元的关口。12月10日,布伦特原油期货价格出现大幅上涨,涨幅2.77%,收于每桶50.25美元,WTI原油涨幅同样可观,触及油价暴跌以来的最高水平,上涨3.08%至每桶46.92美元。

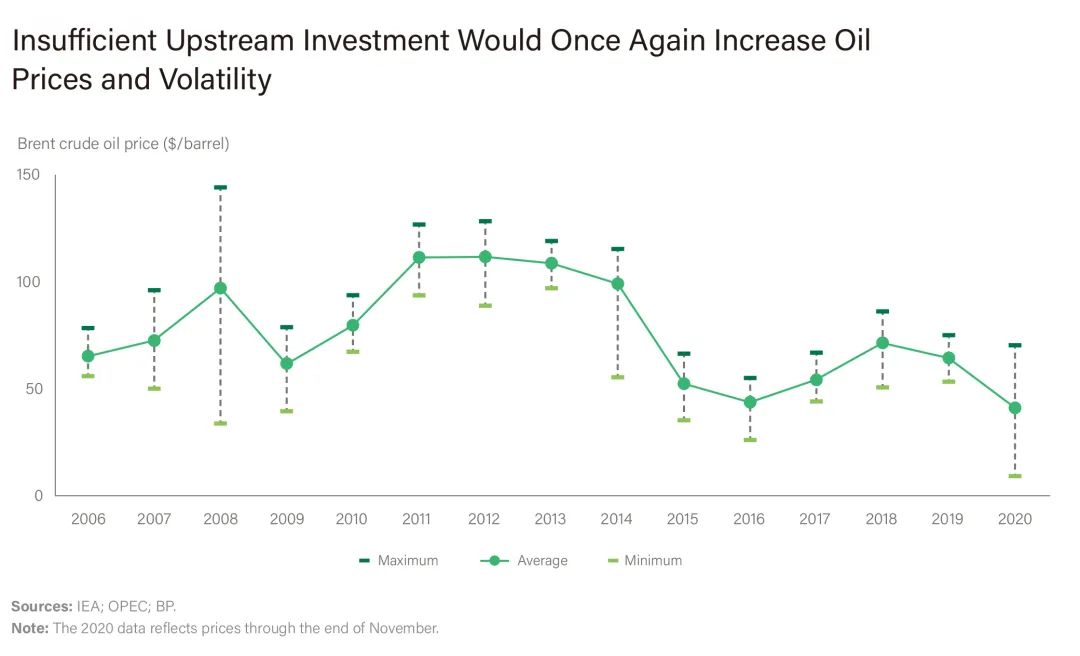

那么未来油价会赢来报复性反弹吗?本周四国际能源论坛(IEF)与知名咨询公司波士顿咨询集团(BCG)联合发布了一份报告。报告警告称,新冠疫情全球大流行造成的能源需求疲软以及由此导致的油气公司削减上游业务支出,将对未来的供应产生冲击。报告认为,如果没有足够的投资,石油天然气供应的减少可能刺激价格上涨和市场动荡,进而减缓全球经济复苏,危机能源安全。

01. 投资不足或刺激油价动荡

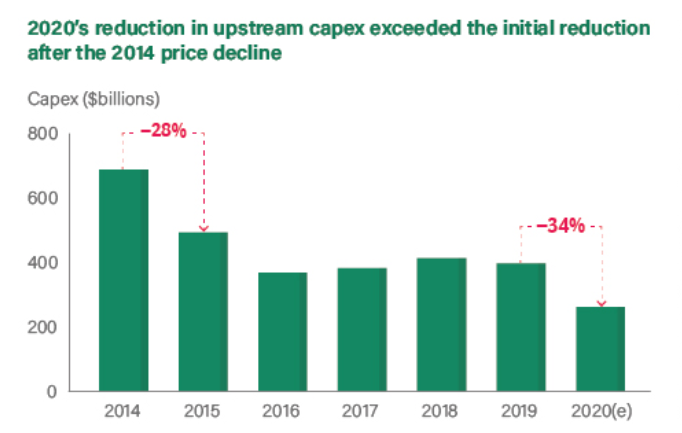

本周四,国际能源论坛(IEF)与波士顿咨询公司联合发布了一份题为新风险环境下的石油和天然气投资》的报告。报告称,今年油气公司的资本支出下降了34%,超过了2014年油价下跌后28%的降幅。值得注意的事,2004年的低资本支出和低油价共同推动了随后在2008年8月创下油价历史新高,原因是亚洲的快速增长出乎意料地提振了需求。

按照该报告的分析,上游投资不足将会再次推高油价,加大油价的波动性。目前,国际能源论坛(IEF)与波士顿咨询公司初步评估显示,2021年油气公司的资本支出将进一步下降20%至30%。

IEF秘书长约瑟夫·麦克蒙尼格尔(Joseph McMonigle)表示,国际社会必须继续向能源转型迈进,但也必须意识到新冠疫情大流行可能带来的新的后果。“考虑到油、气井的产量会随着时间的推移而下降,削减资本支出将导致总供应量的下降。虽然这可能不会对油气市场的影响不会立竿见影,但用不了多久,供应下降就会与需求的复苏发生碰撞。其结果将是更高和更动荡的油价,以及对疫情大流行后全球经济复苏的阻力”。

波士顿咨询公司全球能源业务负责人艾伦•汤姆森(Alan Thomson)指出了另一个令人担忧的趋势,这一趋势导致供应削减的影响比以往更大。“需求疲软和价格下跌导致的资本支出削减,有助于企业支撑资产负债表,但我们估计,就减少活动而言,目前每削减1美元资本支出,其效果将是2014年价格下跌周期之后削减资本支出的两倍。”

02.未来三年资本支出需大幅增长

该报告认为,在新冠疫情之后的市场风险评估中,关键问题不应是需求峰值,而应是投资峰值。较低的资本支出水平似乎不足以输送维持市场稳定所需的石油和天然气。为了避免未来价格上涨和市场波动加剧,有必要加大投资。该报告指出,未来三年行业投资必须在2020年的基础上每年增长25%,才能避免危机。

关于需求峰值,该报告认为,即使短期内需求达到峰值并开始下降,行业仍然需要在2020年的水平上增加投资来满足峰值需求。在这种情况下,如果需求继续增加,生产缺口仍将超过缺口的90%。

根据IEA和OPEC的估计,到2022年,全球还需要2700万到3000万桶/天的石油当量,才能弥补油气产量的自然下降,满足预期的需求。到2030年,这一数字将增至6800万至7000万桶油当量,届时上游油田的投资将比2020年翻一番,每年增加约2250亿美元。

关于加大资本支出,知名能源咨询公司Rystad Energy也持同样的观点。Rystad Energy预计,全球石油需求将在2028年达到峰值,随后随着全球向可再生能源转型,石油需求开始逐步下降。即使如此,未来30年上游公司可能需要向常规勘探投入3万亿至5万亿美元,因为目前的油田和发现库存将不足以满足到2050年的预期石油需求。Rystad Energy估计,2050年大约四分之一的石油供应将需要来自尚未发现的资源,这需要上游公司在未来几年里在成熟区域和勘探新区均保持勘探力度。实际上,与过去十年的勘探结果相比,上游公司将需要加倍努力以发现到2050年所需的所有石油——或者比现在更快地开发新资源。

未经允许,不得转载本站任何文章:

石油圈

石油圈