文|龙威

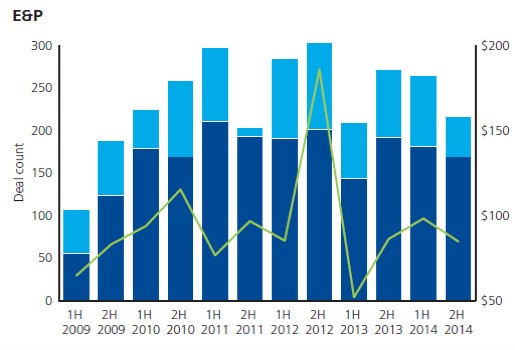

回顾2014年,由于全球油价于每桶$80-$100美元持稳,石油和天然气行业的兼并和收购(M&A)尤为活跃。全球油气行业的并购交易市场在2014年末达到了$3510亿美金,超过了2013年的总交易额$1300亿美金。下图显示了自2009年到2014年北美和全球并购的交易量和交易数额(数据来源德勤全球油气报告)。

图1. 全球上游并购的历史趋势

2014年美国油气行业的并购活动创下十年新高。根据普华永道的油气并购分析数据,去年破纪录的并购主要是由那些价值在$10亿美金以上的大型交易推动的,这一趋势于去年年初开始到目前依然持续。2014年下半年由于全球石油价格的急剧下降,油气生产商会专注于更有效的降低成本,提高运营效率,以增加自己的影响力以应对较低的油价环境。“在今天的低油价环境下,负债的影响可能带动更多的交易活动。公司希望通过专注于优化现金流和运营效率来加强其资产负债表。”另外投资者可能要为“新常态”做好准备 – 一个更加动荡的全球石油市场。诸多不确定性因素将在2015年为重新激活并购市场提供更多的机会。“虽然2014年是一个非常强劲的油气交易年度,我们看到了十一月和十二月在油价在加速下跌,这将有利于在市场交易情绪和买卖方市场的显著转变。目前公司的重点在于保持现金的流动性”,普华永道的美国的能源交易部门负责人说,“向下的油价轨迹,加上杠杆的影响,会带动了一批相关企业的重组和投资组合的频繁交易活动。”

就目前油价市场下来看,在2014年最后一个季度,价值超过$5000万美元的交易共57个,达到了200%的年度增长,总额度达到了$1287亿美金,这些大型交易占据了所有交易的91%。相比之下2013年第四季度共有56笔总价值在$430亿美金的大型交易。2014全年来看,美国共有252笔交易总价值为$3215亿美金,同比2013的187笔交易总价值$1172亿有大幅度增长。

纵观2014年,美国最大的上游并购交易集中在非常规页岩区块。据普华永道数据报告,在2014年最后3个月,价值超过$5000万美元的非常规页岩交易达到了$570亿美金,较2013年增长了139%。在整个2014年,共有107项非常规交易其价值达到$1103亿美金,较2013年增长为107%。Bakken, Eagle Ford和 Permian盆地仍是并购最活跃的区域,这些地区吸引了超过$330亿美元的投资。2014年第四季度并购超过$5000万美金的最活跃的页岩区块,包括在Bakken页岩四个总价值$31亿美金的交易,和Permian盆地四个总价值为$24亿美金的交易。除此之外,Marcellus页岩也有3个总价值$57亿美金,以及Eagle Ford页岩3个总价值$48.4亿美元的交易。另外,在科罗拉多州的Niobrara页岩和Haynesville页岩也各有一笔交易。下图显示了2013和2014年美国非常规并购的热点区域和交易额。“总体来说2014年页岩的交易金额和数量远超过2013,凸显了投资者对美国页岩油气的持续关注,特别是在上游的油气田并购占到了总交易的79%。”普华永道位于休斯顿的合伙人说。 “然而,持续的低油价环境正在推动投资的重点放在高收益回报项目上,以及对页岩优良资产的部署。”

图2. 美国非常规能源并购

另外,国际投资者不断陆续被吸引到美国油气领域。在2014年国外投资者共有56个交易总价值达到了$712亿美金,其交易量和交易价值分别增长了75%和468%。在2014年最后一个季度,公开的国外投资交易记录共15个,总价值为$254亿美金,其交易量和交易价值分别增长了25%和426%。

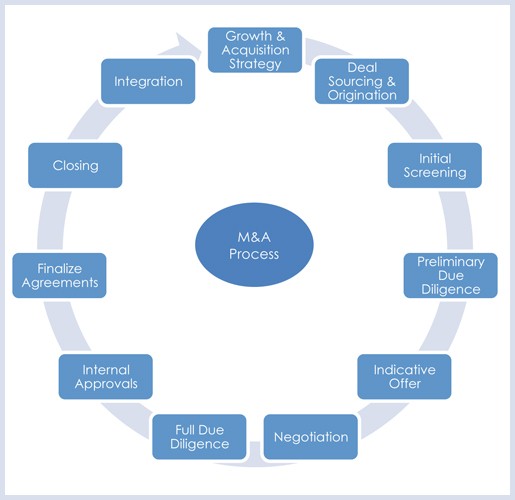

在油价下跌之前,中国公司海外能源并购已经更多地将目光投向成熟的北美市场。不少参与海外公司并购的企业是出于战略转型并力求寻找新的经济增长点的目的。而北美在市场体制、法律制度、技术设备、地质条件等方面相对成熟完善,对于企业而言可以有效地降低投资风险。近些年来中国企业投资运营北美油气田区块逐渐增多,其中包括复星集团、海默科技、美都控股、金王集团、大丰集团、路凯石油以及香港上市企业中国油气控股有限公司等。目前市场普遍预期将会有更多的公司在北美进行并购。中小型石油企业的短板是现金流,那些无力承担开支,负债大而且资产价格又在不断下跌的运营商会积极的寻找合伙人或者抛售优良的资产以获得更多的现金流。这也是为准备了充裕资金的企业和投资者,最好地利用当前的油价环境以及行业现状的反弹来进行并购提供了好的机会。美国油气田并购主要包括以下几个步骤:

1. 确定公司的增长和并购决策:主要是确定并购区块的条件,包括资金额度,区块和产量大小要求等;

2. 寻找优质资产:通过资源寻找满足公司战略条件的区块资料(投行、第三方等);

3. 初步筛选过滤:筛选出最符合的一些优质区块,准备进行下一步评估工作;

4. 前期尽职调查报告:签署保密协议(CA,Confidential Agreement),由第三方接触对卖方进行土地/地质/油藏/经济/售价等综合评估;

5. 购买意向协议:签署购买意向协议(LOI/MOU, Letter of Intent/ Memorandum of Understanding)并交付一定的押金;

6. 协商议价:按照尽职报告提供的评估与买方进行价格和条款协商,签署买卖双方协议(PSA/SPA, Sales Purchase Agreement);

7. 详细的尽职调查报告:由第三方对于包括土地合约,法律条款等做详细的评估;

8. 最终签订购买协议;

9. 交易完成,资产过渡和整合

图3. 美国油气田并购流程

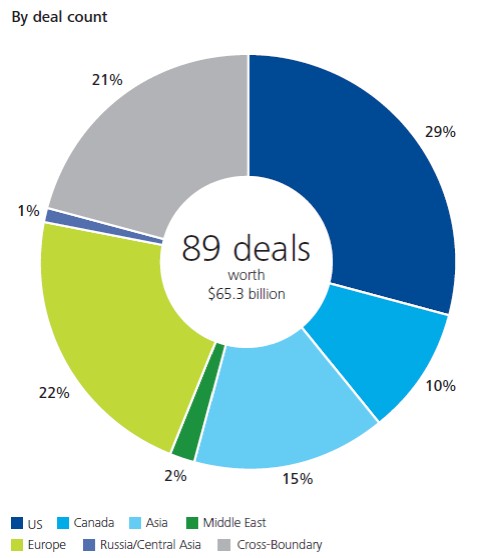

油价的大幅度下跌使全球的投资者都希望能够买入低价的资产。目前投资机会显得尤其丰富。全球最大的能源投资基金Apollo合伙人Leon Black在柏林召开的全球私幕回报会议上说到,“我们将与其他投资人一起在这个环境下寻找机会”。黑石基金的主席Tony James上个月表示,“我们的人都在争先恐后忙着看具体的交易”。根据石油和天然气顾问1Derrick估计,目前市场上有价值约$1120亿美金的资产待出售。这一半资产在北美特别是美国的页岩油气区块,如Anadarko的Wyoming区块和Reliance的Eagle Ford页岩资产,以及康菲公司在加拿大油砂业务等。尽管石油巨头出售其资产是为了应付低市盈率,一些规模较小的公司将被迫出售油田获取现金流才能生存。黑石基金目前正在集资以能源为重点的信贷资金,这些迹象都表明私募投资公司都看到了代售资产中的投资机会,因而在2015年这些并购会不断活跃起来。另外,全球油气服务公司的并购也会不断展开。下图显示了2014年全球各地区油气服务行业的并购统计(数据来源于德勤全球油气报告)。

图4. 2014年全球油气服务行业并购(共89个并购总额在$653亿美金)

这个系列将为大家介绍美国油气田投资并购的一些流程,过往的交易区块Teaser介绍,以及推荐的一些资产。另外,也会给大家介绍一些尽职报告和分享中国企业在北美油气田运营的经验。

转载自FRAC-CHINA

来源网址:http://www.fracchina.com/buyout/400

未经允许,不得转载本站任何文章:

石油圈

石油圈