摘要

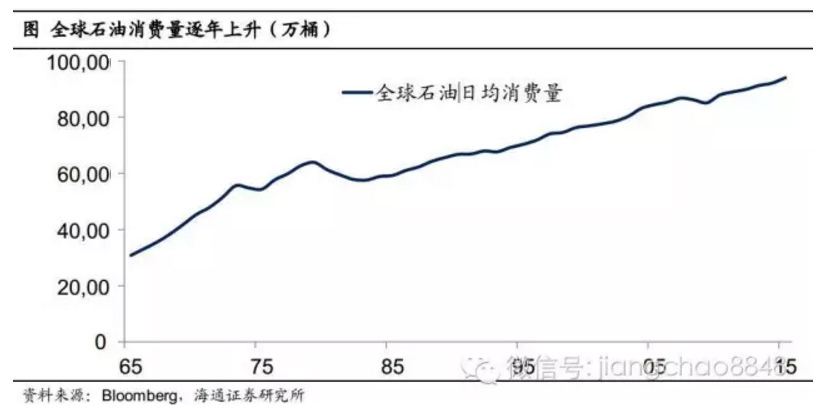

从供需角度看,由于石油需求逐年上升,因而油价变化更多由供给决定,其中主要有两大因素,一是非OPEC国家市场化的投资与生产,石油产业上游投资的趋势变化对原油产能产生滞后影响;二是石油输出国组织(OPEC),作为全球最大的原油生产卡特尔亦不断调整其竞争策略,两大因素共同影响全球油价走向。

上游投资与原油产量的传导:非OPEC国家产量变化滞后于投资,OPEC国家产量与竞争策略有关。非OPEC国家石油生产主要由跨国石油公司所掌握,投资和生产行为更为市场化,大型石油公司年度资本支出紧随油价变动,页岩油的投资水平则取决于油价是否持续低于盈亏平衡点。2000年以来,资本支出传导至原油产量约需1-2年。14年以来油价下跌,大型石油公司投资减少,必然导致未来一两年内石油产出的下降。OPEC国家石油生产多由国家石油公司控制,上游投资持续增加,呈现战略性特征,而OPEC石油产量则更多受竞争策略影响。

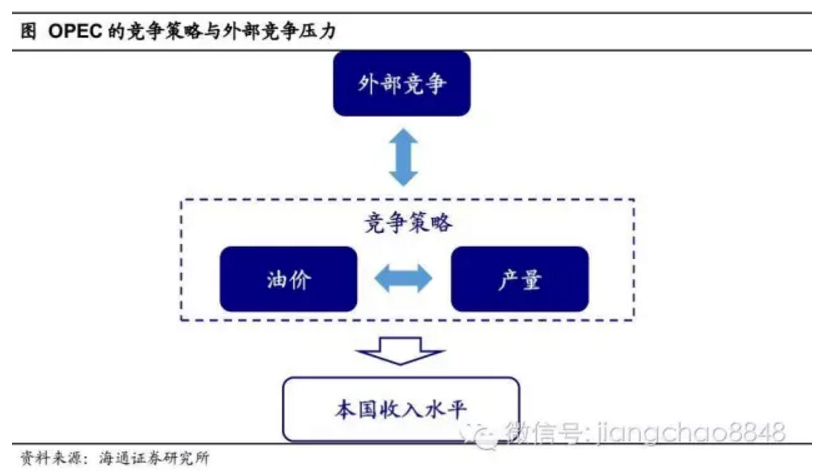

OPEC的石油战略目标权衡:OPEC自成立至今,始终谋求维护石油生产国的利益,获取稳定的石油收入。油价和产量是OPEC的主要石油策略目标,而两者之间的权衡则在很大程度上取决于外部竞争的压力。

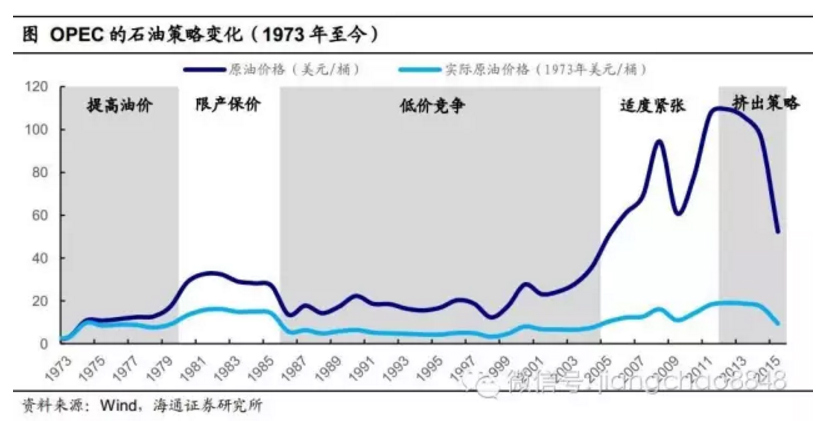

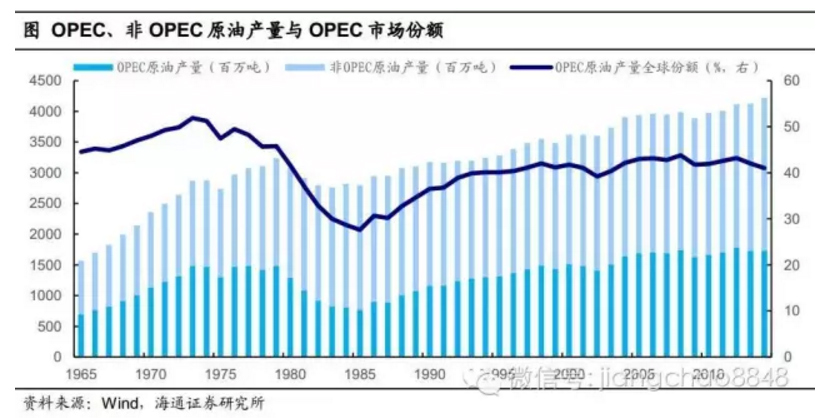

外部竞争与OPEC历次策略变化:1973年至今,OPEC的石油策略大致可以分为六个阶段:1)1973-81年:提高油价,谋求自主性。OPEC国家夺回石油主权,试图减产提价但并不成功,非OPEC国家未能形成竞争性产能,令油价得以维持上涨。2)1981-85年:试图限产保价,最终失败。西方国家需求下滑,OPEC试图通过产量配额减产保价,但非OPEC国家竞争性增产,最终油价下跌,OPEC产量占全球比重也降至27.6%的历史低位。3)1986-2004年:扩大产出,大打价格战。陷入困境的OPEC国家在限产保价失败后,决定逆转竞争策略,扩大产出,与非OPEC国家展开激烈的价格战,沙特自此开始为市场份额而战,油价长期维持较低水平,OPEC份额终于恢复至42%。4)2005-11年:需求快速增长,供给适度紧张。新兴市场需求快速增长,非OPEC国家无力提高产能,OPEC才重新主导全球供给,得以坐享高油价带来的额外收益。5)2012年-15年:坚持不减产,挤出页岩油。而2012年以来,美国页岩油产量剧增,再次威胁OPEC市场份额,页岩油已经成为传统石油强大的竞争对手,沙特等国家决定再次采取竞争性扩产政策,以挤出页岩油。6)16年以来:挤爆页岩油后,试图冻产。

未来两年石油产量趋势:非OPEC产量下降,OPEC试图冻产。14年以来,随着油价大幅下跌,石油企业大幅下调资本支出,美国等非OPEC国家供给在未来两年将明显收缩。而趁页岩油元气大伤之际,OPEC试图将利益最大化,今年以来频繁召开冻产会议,试图将产量冻结在当前的历史高位水平,虽然由于伊朗和伊拉克的反对未能达成实质协议,但其冻产意图昭然若揭。

近期油价趋势:供给冲击助推油价上涨,不排除达到60-70美元的页岩油盈亏点。今年以来油价的大涨与一系列供给冲击密切相关。预计未来非OPEC国家减产、OPEC国家产量维持高位不增产,油价或缓慢上升,只要油价不超过60-70美元的页岩油盈亏点,OPEC就无需担心冻产造成份额的流失。但若油价超过70美元,则页岩油会卷土重来,油价会面临供给大增的压力。

正文

石油价格由供需关系决定,但由于石油需求逐年上升,因而油价的变化更多由供给决定,其中主要有两大因素,一是非OPEC国家市场化的投资与生产,石油产业上游投资的趋势变化对原油产能产生滞后影响;二是石油输出国组织(OPEC),作为全球最大的原油生产卡特尔亦不断调整其竞争策略,两大因素共同影响全球油价的走向。

1. 上游投资与原油产量的传导

油价、产出与上游投资之间的关系可以分为几个阶段:1)油价处于低谷,石油公司投资减少,低油价刺激储备需求,库存高企;2)油价开始上升,先是过剩产能得到利用,接着石油公司重启资本支出;3)新项目投产,产量大幅上升,油价从超涨到停涨;4)供给过剩,油价跌回低点。

从历史上看,非OPEC国家(主要由大型国际石油公司进行生产)生产活动更为市场化,投资、产出与油价之间的关系更为紧密;而OPEC的投资和生产行为具有更强的战略指向性,两者共同作用对油价产生影响。

1.1 非OPEC国家:上游投资与原油产量存在滞后关系

非OPEC国家石油生产主要由跨国石油公司所掌握。沙特、伊朗、委内瑞拉等主要OPEC国家的原油生产掌握在国有石油公司(NOC)手中,而非OPEC国家石油生产主要由跨国石油公司(IOC)掌握。Bloomberg收录的大型国际石油公司和北美独立石油公司的原油产量占非OPEC国家原油总产量比重超过60%。

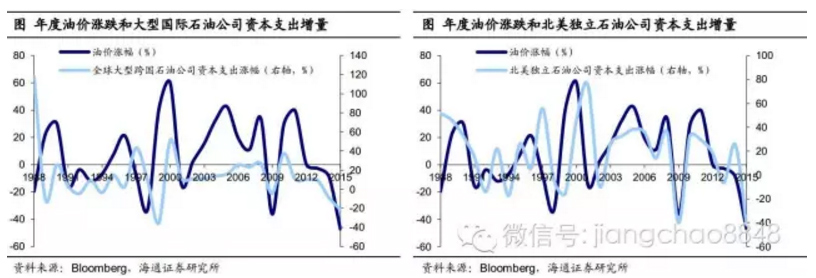

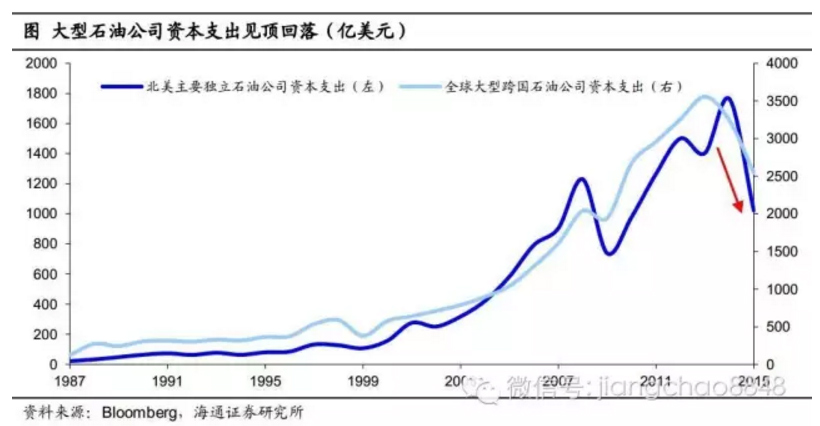

大型石油公司年度资本支出紧随油价变动。从历史上看,石油公司年度资本支出紧随油价涨幅变动,在07年之前常有一年的滞后,08年之后年度数据基本同步。

页岩油投资增速则直接取决于油价是否持续低于盈亏平衡点。页岩油开采具有前期投入大,维护成本低的特点,因此其投资很大程度上取决于油价预期是否将长期低于盈亏平衡点(Bloomberg估计15年平均为68美元/桶)。因此14年尽管油价大跌,但直到年末才跌破60美元,页岩油企业在当年大部分时间内增加产量仍有利可图,因此北美独立石油公司投资创历史新高。而今年上半年虽油价大涨,但仍未达到盈亏平衡线,因此上半年投资料难大幅提升。未来页岩油投资水平则取决于对中长期油价的预期。

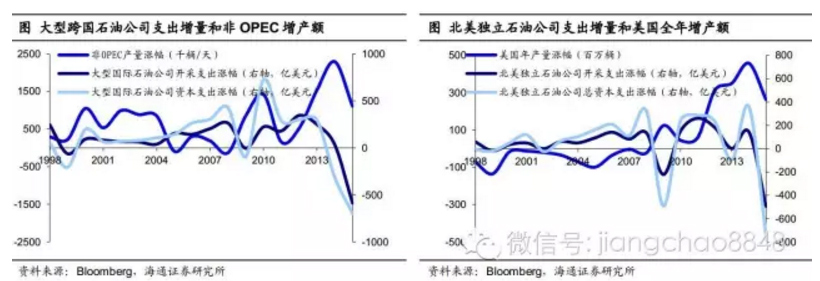

2000年以来资本支出领先原油产量1-2年。大型石油公司投资传导至产量约需要1-2年时间。05-08年总资本支出和开采支出增速加快,反映为06-10年的产出增长(除08年受金融危机影响产出下降)。而14-15年的投资减少,则自15年才开始体现为产出增长放慢,非OPEC新增产出由14年的230万桶/日降至15年的100万桶/日。可见,资本支出的增加转化为产量增加有1-2年滞后。

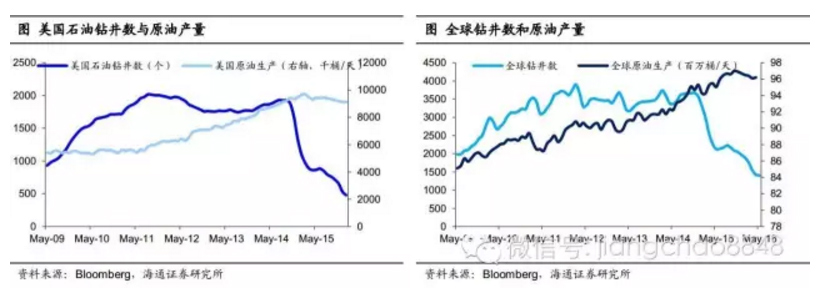

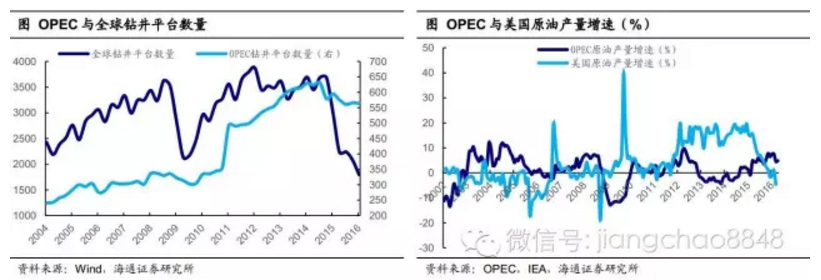

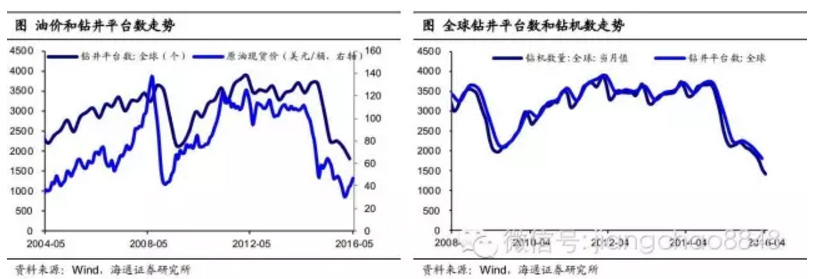

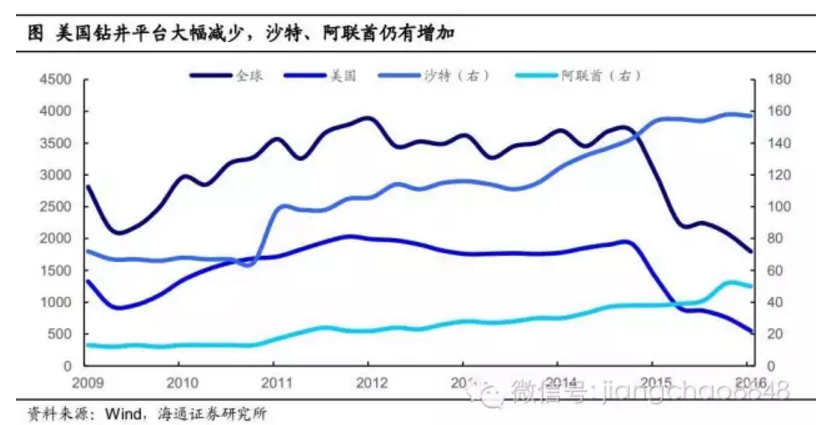

从美国石油钻井数据来看,页岩油投资传导至产量较快,约半年时间。全球钻井数自14年底开始快速下降至今,产量则在15年10月见顶,滞后约1年。而从美国来看,本轮油价下行自14年6月开始,美国石油钻井数于当年9月见顶回落,原油产量则于15年4月到达峰值,此后钻井平台数量断崖式下跌。由于美国新增原油产出中页岩油占大部分,由此粗略推测,美国页岩油投资或领先原油产量半年左右。页岩油衰减率极快,高达80-90%,绝大多数产量都是在最初始的1-2 年内完成,因此其产量和钻井数的滞后期相对较短。上半年页岩油上游投资的持续下滑,意味着年内产量或将持续下降。

1.2 OPEC国家:投资持续增加,产量与竞争策略有关

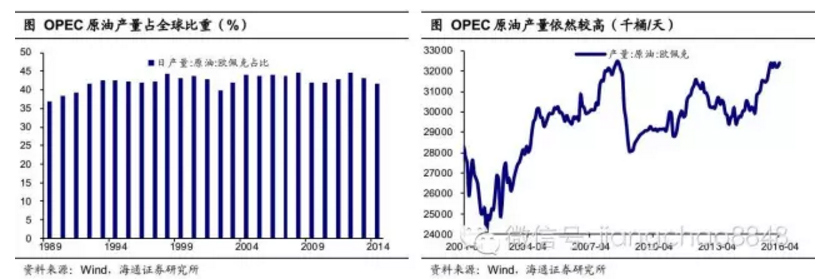

OPEC国家:上游投资持续增加,本轮油价下跌投资亦未有显著下降。OPEC自2011年以来上游投资快速增长,钻井平台数量持续增加,在本轮2014-15年的油价下跌过程中,OPEC钻井平台数量也仅小幅下降,与全球总量的剧降形成鲜明对比。持续的投资令OPEC国家在产量方面具有较强的灵活性。2013年至今,OPEC原油产量增速持续加快,投资和产出之间的时间关系较弱,显示OPEC整体对产出具有一定的战略控制力,并具有一定的扩产潜力。

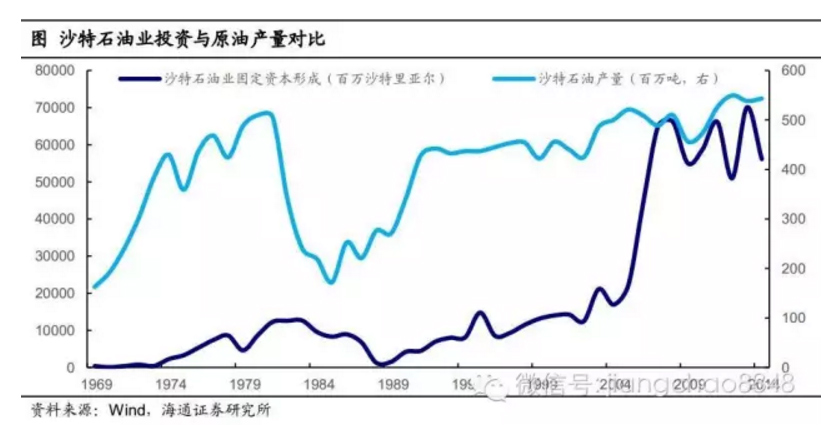

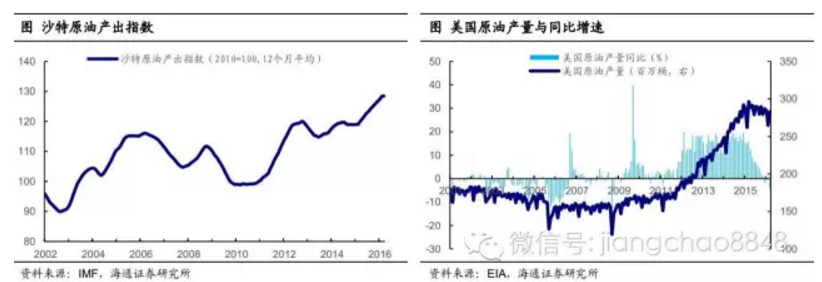

从更长时期来看,OPEC国家也在持续增加石油产业的战略性投资,而石油产量则更多受竞争策略影响。OPEC国家数据透明度较低,我们以沙特石油业投资管窥OPEC整体情况。过去40余年中,沙特石油业投资(绝大部分为上游投资)除80年代中期曾有下滑之外,多数时间处于增长趋势之中,特别是2009年至今,石油业投资持续维持在较高水平。但其产出则曾经历巨大波动,显示产能较大的OPEC国家,其石油产量并非由前期投资所主导,而更多是一种竞争策略的体现。

为何OPEC国家上游投资较少受到当前油价的影响?OPEC的产出规模又是如何决定的?对未来一段时间油价的走势将产生怎样的影响?为回答这些问题,还需对OPEC的石油策略进行分析。

2. OPEC石油策略与油价周期

2.1 OPEC的石油战略目标权衡

作为全球最大的石油卡特尔,石油输出国组织(OPEC)自成立至今,始终谋求维护石油生产国的利益,获取稳定的石油收入。OPEC由沙特、伊朗、伊拉克、科威特和委内瑞拉五国于1960年成立,以合作对抗当时垄断石油生产的西方大型石油公司,谋求本国经济利益;此后,OPEC国家于1973年第四次阿以战争期间发起对西方的石油禁运、提价和国有化运动,引发第一次石油危机,此后开始正式实施石油战略和石油政策的协调。自成立至今,制定合理的石油战略和竞争策略就是OPEC存在的主要目的。

油价和产量是OPEC的主要石油策略目标,而两者之间的权衡则在很大程度上取决于外部竞争的压力。OPEC国家经济结构单一,石油产业直接影响经济增速和财政收支,并决定国际收支的健康程度,因而油价和产量是OPEC国家最为关注的石油策略目标。而OPEC在全球原油供给层面的相对垄断能力决定了其能否同时追求高油价和高产出的目标,而相对垄断能力的大小取决于来自外部的竞争压力。

回顾OPEC成立以来的竞争策略演变,我们发现非OPEC国家的竞争压力曾经引发OPEC石油策略的剧烈变化。

2.2 外部竞争与OPEC历次策略变化

1973年至2015年,OPEC的石油策略大致可以分为五个阶段,不同策略对油价产生不同的影响。OPEC自1973年以后开始在统一的框架下独立实施石油政策。40余年来,其竞争策略曾经历5次较大的变动,对全球油价的影响也有很大差异。

第一阶段(1973年-1981年):提高油价,谋求自主性。70年代之前,石油生产被几家国际石油公司所控制,其长期维持低油价的做法令产油国财政捉襟见肘,经济发展持续面临资金约束。1973年10月,第四次阿以战争爆发,阿拉伯OPEC成员国对西方国家实施石油禁运和石油产业国有化,并单方面将油价由战前的2.95美元/桶提高至1974年的11.65美元/桶,引发第一次石油危机,自此夺回了石油主权。

这一阶段的产量协调并不成功,但政治动荡令OPEC产量有所下降,同时非OPEC国家未能形成竞争性产能,令油价得以维持上涨。石油危机后西方国家陷入衰退,需求减少,OPEC国家曾计划共同减产但未成功。但一方面,OPEC在危机前已经占到全球产出的一半以上,形成垄断地位;另一方面,原第二大产油国伊朗相继爆发石油工人罢工、伊斯兰革命和两伊战争,原油产量由600万桶/日剧降至132万桶/日,尽管沙特大举增产,OPEC产量仍有下滑。因此油价得以上涨至1980年的36美元/桶以上。

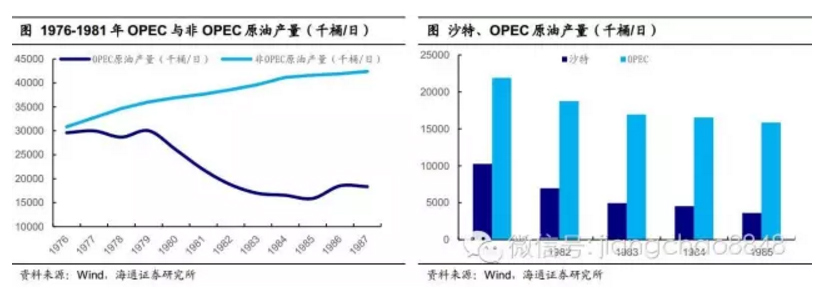

第二阶段(1981年-1985年):试图减少产量,维持油价在较高水平。1979-80年伊朗的产量剧减和油价暴涨,引发第二次石油危机,西方国家再次陷入衰退,原油需求下滑,OPEC于1982年起实施产量配额,再次试图以减产将油价维持在较高水平(尽管前一次并未成功);1983年更明确规定如果各国按照配额减产仍不能维持油价,沙特应为保护油价承担任何幅度的减产任务。

减产行动不一致,非OPEC国家竞争性增产,限产保价最终失败,油价下跌。但一方面,OPEC实施的配额制并不包括伊拉克和伊朗,减产几乎全部由沙特承担,该国1985年产量仅为360万桶/日,不及1981年产量的40%。另一方面,非OPEC国家竞争性增产,1985年产量较1981年增长10%以上。全球需求疲软,同时生产面临非OPEC国家的竞争,令OPEC不仅未能保住油价,同时也损失了大量市场份额。OPEC在世界石油产量中的占比在1985年降至历史低点27.6%。

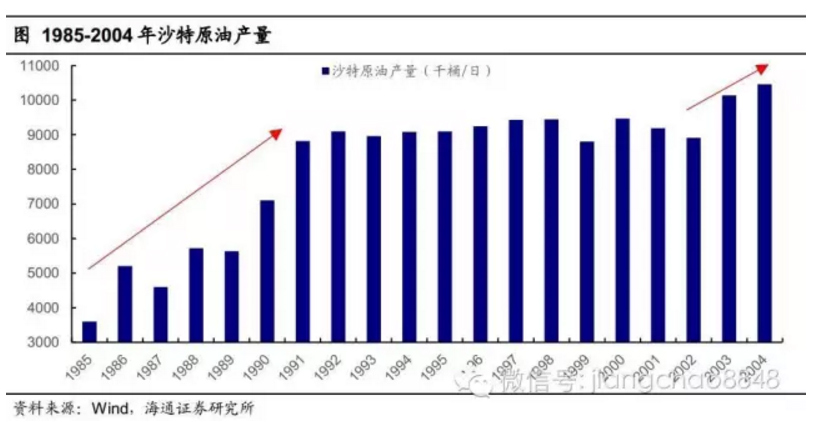

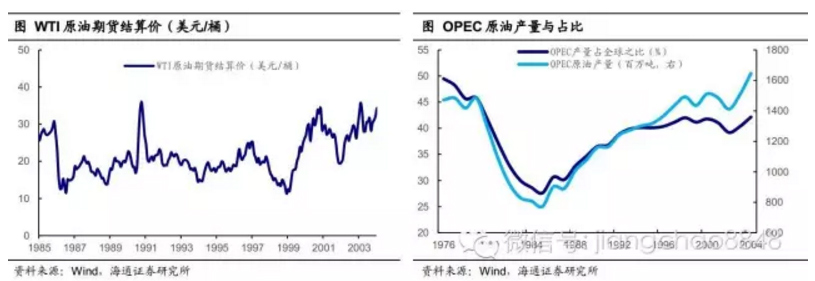

第三阶段(1986年-2004年):竞争策略逆转,扩大产出,大打价格战。前一阶段的限产不但未能支撑油价,反而导致产出和油价同时下降,令沙特等主要减产国OPEC收入下降,经济衰退。OPEC痛定思痛,于1985年底宣布竞争策略的大逆转,由“限产保价”转为大规模扩大生产,与非OPEC国家展开激烈的价格战。这一阶段,OPEC原油产量由1985年的7.7亿吨升至2004年的16.5亿吨,同期全球产出份额由28%回升至42%。油价则在较低的水平窄幅波动。

为市场份额而战:沙特由减产主力变为增产先锋。这场旷日持久的价格战,主角正是近期备受关注的沙特。作为OPEC最大产油国,沙特在此前的减产行动中付出最大,也受伤最深,本轮价格战中沙特增产最为激进。1986年沙特原油产量猛增45%,尽管油价大跌,但出口收入同比增速转正,同时迫使非OPEC国家承诺减产,价格战取得初步胜利;此后沙特并未停止增产步伐,至1992年产量达1985年的2.5倍,此后稳定在高位并于2003-04年再次增产。价格战的成功令沙特此后转向对长期市场份额的关注。

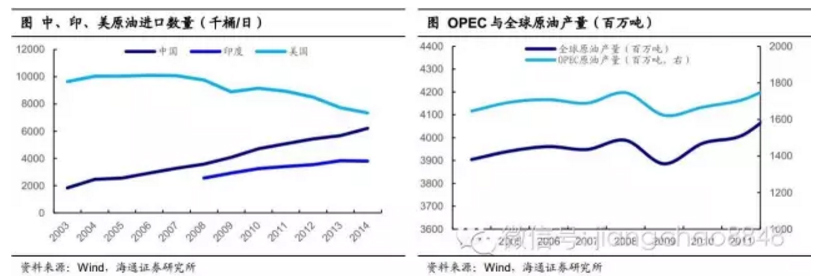

第四阶段(2005年-2011年):需求快速增长,供给适度紧张。2004年以来,中、印等新兴经济体经历一轮高速增长,原油需求快速上升。中国2014年日均进口原油达621万桶,为2003年的3.4倍。新兴经济体需求增长推升全球需求,而这一时期非OPEC国家的原油产量并未有显著提升,OPEC实际上主导了全球原油供给的变化。

OPEC国家这一时期并无明确、统一的战略,而是相继放松了配额制、取消了指导价格、允许成员国增产等,但多数国家产出已经处于高位,难以提升。这一时期仍有增产潜力的沙特对全球油价的影响能力提升,而其选择是避免大规模增产,从而维持适度的供给紧张,令OPEC市场份额保持高位的同时,油价也得以持续上扬。

2.3 页岩油威胁与OPEC不减产策略

页岩油:传统石油强大的竞争对手。国际市场油价在2012年初站上120美元/桶以上的高位,但此时对OPEC来说已经危机四伏。高油价刺激了替代资源的技术升级,页岩油的大规模开采成为现实。不同于传统石油,页岩油储量极为丰富,且美国为最大探明储量国。2012-2014年油价维持高位期间,美国原油产量增速持续维持在20%以上,2015年上半年产量接近2011年水平的2倍,增量大部分来自页岩油开采。

第五阶段(2012年至2015年):竞争策略再次转向,坚持不减产,挤出页岩油。相比高油价带来的短暂甜头,失去世界市场的威胁更令沙特等OPEC国家辗转难眠。但近年来OPEC石油战略协调性持续弱化,主要产油国接近极限,惟沙特能够扛起不减产的大旗。自2012年起,沙特实际上已经将其竞争政策转向,由不维持适度供给紧张,转为增产至高位并保持产量,以将油价维持在相对低位,挤出页岩油,维护OPEC的长期份额。

3. 近期油价:非OPEC产量下降,OPEC试图冻产

3.1 非OPEC国家投资减少,产量料将下降

前期油价高企刺激了企业投资和扩大产能,对原油价格构成压力。09年至14年中,原油价格从37美元/桶左右大幅上行至高点时的120美元/桶,之后维持在高位。油价高企大大刺激了石油生产企业的积极性,全球大型跨国石油公司的资本性支出从每年不足2000亿美元,上升至13年的接近3600亿美元。全球钻井平台数从09年时的2133个上升至14年高点时的3700个。产能的大幅扩大对油价形成打压。

但14年以来,石油企业大幅下调资本支出,非OPEC供给不断收缩。由于14、15年油价持续暴跌,石油公司普遍下调了上游业务资本支出。以埃克森美孚、壳牌为代表的全球大型跨国石油公司资本支出在15年已见顶回落,而北美主要独立石油公司资本支出也在16年见顶回落,下调幅度逾40%。由于上游投资的减少,15年全球石油公司共延期、取消近150个项目。全球钻井平台数从高点的3700个下降至当前的1800个,原油勘探和投资的缩减意味着由全球大型石油公司主导的非OPEC供给在未来1-2年内会明显下滑。

3.2 OPEC投资产量未降,试图高位冻产

OPEC上游投资未有显著减少,产量位于历史高位。14年下半年至今的上游投资减少主要发生在美国等非OPEC国家,沙特、阿联酋等OPEC国家钻井平台数量仍在持续提升,投资并未明显下降。而几乎垄断沙特石油产出的国有石油公司沙特阿美(Aramco)近期酝酿将下游业务出售上市,融资后进一步计划增加上游投资。总体来看,OPEC国家的投资步伐受14-15年油价下跌的影响程度,要远远低于非OPEC国家所受冲击,产量位于历史高位。

而趁页岩油元气大伤之际,OPEC试图将利益最大化,今年以来频繁召开冻产会议,试图将产量冻结在当前的历史高位水平,虽然由于伊朗和伊拉克的反对未能达成实质协议,但其冻产意图昭然若揭。

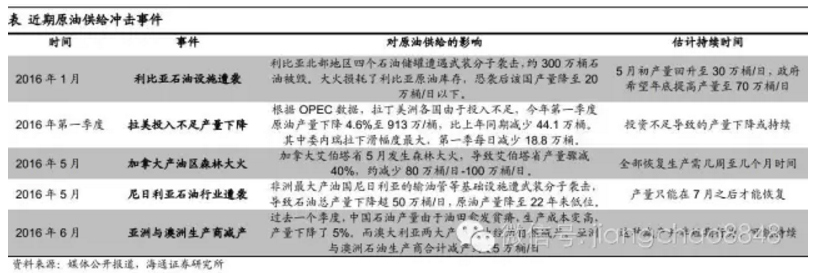

3.3 供给冲击助推油价上涨

近期油价上涨与原油供给遭遇暂时性冲击有关。近期科威特曾爆发石油工人罢工、加拿大产油区突发山火、尼日利亚石油设施遭遇武装攻击等,均对原油供给造成影响,成为推升原油价格的重要因素。6月13日公布的OPEC月报亦指出,非计划中的尼日利亚和加拿大产量下降令供需关系得到调整。

预计未来非OPEC国家减产、OPEC国家产量维持高位不增产(伊朗、伊拉克等国家产量或有所增加,伊朗原油产量已较制裁解除前增加60万桶/日以上),油价或缓慢上升,只要油价不超过60-70美元的页岩油盈亏点,OPEC就无需担心冻产造成份额的流失。但若油价超过70美元,则页岩油会卷土重来,油价会面临供给大增的压力。

4. 总结:60-70美元是道坎

从历史经验来看,OPEC国家和非OPEC国家石油生产活动特征迥异,从而对油价产生不同的影响。

OPEC国家的投资具备战略性意义,产量则更多受竞争策略的影响。OPEC国家石油业投资呈长期上升趋势,而由于具备较大的产能和一定的垄断能力,其产出与投资的关系较弱,产量更多受OPEC竞争策略的影响。

外部竞争压力很大程度上影响着OPEC的竞争策略。历史上,在外部竞争压力较小的时期(如1970年代、2005-2011年期间),OPEC曾享受高油价带来的额外收益;但在1980年代前期,忽视外部潜在竞争曾令OPEC国家在油价和市场份额两方面均受到打击,此后OPEC国家,特别是产量最大的沙特,十分注重外部竞争和维护市场份额的重要性。

页岩油是强大竞争对手,OPEC国家过去两年持续增产,以维护其在能源市场中的份额。随着技术手段的进步,美国页岩油实现量产,产量自2012年起迅速提升,对OPEC市场份额形成威胁,成为传统石油的强大对手,沙特等OPEC国家为维护市场份额,过去两年持续增产,以打压油价,挤出页岩油。

非OPEC国家的上游投资和产量之间存在滞后关系,未来产量或有所下降。

非OPEC国家石油生产活动主要由大型跨国石油公司所掌握,其上游投资行为受到油价变动的影响,而上游投资的变化又领先产出约1-2年;页岩油上游投资很大程度上取决于油价是否持续高于盈亏平衡点。14年以来非OPEC国家上游投资增速快速下降,未来产量可能有所下滑。

供给冲击助推油价上涨,不排除达到60-70美元的页岩油盈亏点。今年以来油价的大幅上涨与一系列供给冲击密切相关。而趁页岩油元气大伤之际,OPEC试图将利益最大化,今年以来频繁召开冻产会议,试图将产量冻结在当前的历史高位水平。预计未来非OPEC国家减产、OPEC国家产量维持高位不增产,油价或缓慢上升,只要油价不超过60-70美元的页岩油盈亏点,OPEC就无需担心冻产造成份额的流失。但若油价超过70美元,则页岩油会卷土重来,油价会面临供给大增的压力。

版权声明|稿件来自姜超宏观债券研究,经扑克投资家采编,版权归原作者所有

未经允许,不得转载本站任何文章:

-

- 扑克投资家

-

石油圈认证作者

- 扑克财经旗下品牌:最值得信任的大宗商品产业和金融服务业智库。跨界、深度、专注——汇聚业内最值得分享、最有信息浓度的知识。微信公众号:puoketrader

石油圈

石油圈